- El hombre se hace consciente de sí mismo y de sus limitaciones. Su anhelo es la salvación personal.

- Intenta ganar esta salvación a través de la actividad reflexiva. Por primera vez en la historia, los filósofos aparecen en público. Surgen los conflictos filosóficos, nacidos del afán de convencer a los demás. Todo acaba en la discusión, la fractura y, finalmente, en el caos.

- De este caos nacen todas la corrientes actuales de pensamiento.

- Opiniones, modos de actuar y costumbres de los hombres son puestos en tela de juicio y, a la larga, cambian.

En el presente blog encontraremos, conocimientos diversificados sobre economía, y una ardua explicación de los principales problemas económicos del mundo actual, ya que las fuerzas que determinan los procesos económicos están en constante dinamismo y trasformación. Jhan Carlo Hernández Suárez

viernes, 1 de diciembre de 2017

ERA AXIAL

martes, 17 de enero de 2017

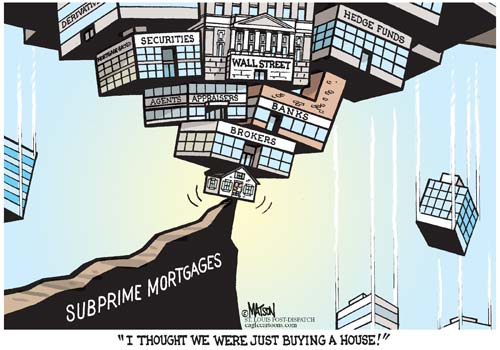

LA PEOR CRISIS FINANCIERA DE LA HISTORIA

Su estallido se dio el 15 de septiembre del 2008, cuando el banco de inversión Lehman Brothers se declaró en bancarrota. A partir de ese momento, Estados Unidos colapsó y luego le siguió el resto de economía desarrolladas.

Todo comenzó en el 2002. El entonces presidente de EE.UU., George W. Bush, dijo que parte de cumplir el sueño americano era tener una casa propia. Así, pidió ayuda al sector privado, con miras a que el mercado de capitales facilite el financiamiento hipotecario a personas de ingresos más bajos.

En este contexto la herida causada por el atentado terrorista contra las torres gemelas aún estaba fresca, y la economía aún sentía el impacto de la crisis dotcom del 2000, que hizo colapsar a empresas de internet.

Tras el anuncio de Bush, la Reserva Federal presidida por Alan Greenspan redujo rápidamente las tasas de interés: de 6% a solo 1% en unos cuantos meses. El dinero estaba tan barato que los 8,000 bancos y agentes hipotecarios iniciaron una agresiva expansión del crédito hipotecario.

Este crecimiento de créditos alcanzó a personas a quienes realmente no debió alcanzar: la clase desfavorecida, sin ingresos, activos ni empleo. Este tipo de hipotecas fue bautizada como “hipotecas subprime”, que en realidad eran solo activos tóxicos, con alta probabilidad de no pago. Los economistas advirtieron de los peligros, pero, en general, nadie en los EE UU quería interrumpir el ambiente de fiesta que rodeaba a la burbuja inmobiliaria. Todo el mundo parecía estar ganando dinero, tanto las empresas de construcción como los agentes inmobiliarios y las compañías de materiales; y los consumidores eran felices: tenían casa propia por primera vez en sus vidas. La industria se encontraba en gran parte al margen del gobierno estadounidense tras décadas de firme desregulación por parte del partido republicano.

La facilidad para obtener un crédito hipotecario tuvo dos efectos. El primero fue que las familias se dedicaron a especular ampliamente con los precios de los inmuebles, y sobre todo con los costos de las hipotecas. La especulación llevó al desarrollo de una burbuja inmobiliaria, que infló considerablemente los precios.

Esto también tuvo un efecto posterior. El valor de las viviendas era el respaldo de las hipotecas, incluyendo las subprime. Conforme aumentaban los precios, aumentaba el número de hipotecas.

En paralelo, se estaba armando un proceso que convertiría a las hipotecas subprime en armas de destrucción financiera masiva. Esos activos tóxicos estaban siendo “empaquetados” con otros, creando una gran variedad de nuevos productos financieros. Estos nuevos activos (que en realidad eran tóxicos) se transaban libremente y sin ningún tipo de regulación.

Fue así que los bancos de inversión empezaron a repartir sus paquetes de activos cuyo contenido no conocía nadie por todo el mundo.

Esta dinámica de especulación y alza de precios llevó a un recalentamiento de la economía. En el 2003, la FED inició una subida de tasas de interés: de 1% en ese año, a 3% en el 2005 y hasta 5.5% en el 2006. Sin embargo, esta iniciativa sería en vano.

La economía norteamericana sufrió un “momento coyote”. Cuando el coyote persigue al correcaminos en los dibujos animados, a veces resulta dándose cuenta que está corriendo sobre el aire. Cuando ve eso, se precipita hacia el suelo. Eso fue exactamente lo que pasó en EE.UU.

La burbuja hipotecaria estalló y, con ella, los precios de los activos se desplomaron. Al ver esto, las familias que estaban endeudadas optaron por devolver la casa al banco, pues les era mucho más barato hacer eso que seguir pagando un préstamo de US$ 300,000, por una casa que ahora valía US$ 50,000.

Cuando una deuda no es pagada se conoce como default. Las familias incurrieron en default y ocasionaron grandes pérdidas a los bancos. A su vez, esta situación generó -naturalmente- un colapso en los portafolios de los bancos de inversión a nivel mundial, debido a que estaban plagados de las hipotecas tóxicas subprime.

jueves, 22 de agosto de 2013

Macroeconomía Avanzada- Romer

CAPITULOS:

CAPÍTULO 2: Modelos de horizonte temporal infinito y de generaciones solapadas.

CAPÍTULO 3: La nueva teoría del crecimiento.

CAPÍTULO 4: La teoría del ciclo económico real.

CAPÍTULO 5: Las teorías tradicionales keynesianas sobre las fluctuaciones económicas.

CAPÍTULO 6: Fundamentos microeconómicos del ajuste nominal incompleto.

CAPÍTULO 7: El consumo.

sábado, 16 de marzo de 2013

sábado, 8 de diciembre de 2012

viernes, 7 de diciembre de 2012

Suscribirse a:

Comentarios (Atom)